Portfolio Aufbau: Sind Sie „Feigling“ oder „Schmetterling“?

Haben Sie schon einmal vom „Portfolio für Feiglinge“ gehört? Oder dem „Goldenen Schmetterling“? Und haben Sie eine Idee, was man wohl unter einem „Allwetter-Portfolio“ versteht?

Inhaltsverzeichnis

Hierbei handelt es sich um Empfehlungen, wie sich private Anleger ein eigenes Anlageportfolio strukturieren und Ihren ganz persönlichen Portfolioaufbau betreiben können. Ob diese Portfolio-Varianten auf Ihre individuellen Bedürfnisse passen, ist, wie so oft, nicht glasklar und für jeden Anleger allgemein gültig zu sagen. Zu verschieden sind die spezifischen Lebenssituationen, Vermögensverhältnisse oder individuellen Risikoneigungen.

Wie aber sieht es aus, das „optimal“ aufgebaute Portfolio für Ihre persönliche Geldanlage? Hier finden Sie ein paar Anregungen für Ihren eigenen Portfolio-Aufbau.

Die klassischen Portfolio-Varianten

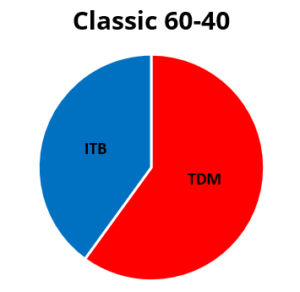

„Classic 60-40“

Einige Strategien sind denkbar einfach strukturiert und sollen auch genau das sein. Zum Beispiel steht das Portfolio „Classic 60-40“ für eine Strategie, die 60 % der Anlagesumme in breit gestreute Aktien und 40 % des verfügbaren Geldes in Anleihen investiert. Dieses Modell findet sich auch in klassischen Mischfonds wieder, die eine ausgewogen ertragsorientierte Wertentwicklung verfolgen.

Einige Strategien sind denkbar einfach strukturiert und sollen auch genau das sein. Zum Beispiel steht das Portfolio „Classic 60-40“ für eine Strategie, die 60 % der Anlagesumme in breit gestreute Aktien und 40 % des verfügbaren Geldes in Anleihen investiert. Dieses Modell findet sich auch in klassischen Mischfonds wieder, die eine ausgewogen ertragsorientierte Wertentwicklung verfolgen.

Anlageklassen im Portfolioaufbau „Classic 60-40“:

- TDM = Total Domestic Market / Aktien aus dem gesamten, meist inländischen Marktspektrum

- ITB = Intermediate Term Bonds / Anleihen mit mittlerer Laufzeit

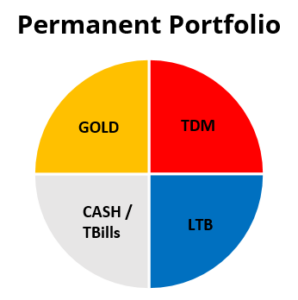

„Permanent Portfolio“

Eine der wohl bekanntesten, einfachsten und am häufigsten in Presseberichten genannten Portfolio-Zusammenstellungen nennt sich „Permanent Portfolio“. Hierbei wird zu je einem Viertel in Aktien, Anleihen und Gold investiert. Das letzte Viertel wird als liquider Cash-Bestand, auch in Form von Tagesgeld oder Geldmarktanteilen, gehalten.

Eine der wohl bekanntesten, einfachsten und am häufigsten in Presseberichten genannten Portfolio-Zusammenstellungen nennt sich „Permanent Portfolio“. Hierbei wird zu je einem Viertel in Aktien, Anleihen und Gold investiert. Das letzte Viertel wird als liquider Cash-Bestand, auch in Form von Tagesgeld oder Geldmarktanteilen, gehalten.

Anlageklassen im Portfolioaufbau „Permanent Portfolio“:

- TDM = Total Domestic Market / Aktien aus dem gesamten, meist inländischen Marktspektrum

- LTB = Long Term Bonds / Anleihen mit langer Laufzeit

- TBills = Treasury Bills / Schatzwechsel

Portfolio für Feiglinge – weniger Risiko durch Absicherungsstrategie

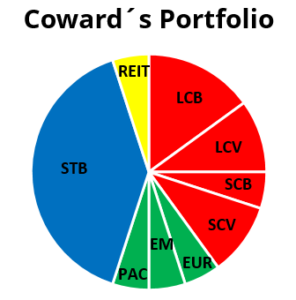

„Coward´s Portfolio“ oder „Smart Money Portfolio“

Zuerst, es ist nicht verkehrt, sich für die Variante der „Feiglinge“ (engl. = coward) zu entscheiden. Wenn Sie mögen, dürfen Sie sich auch lieber für dessen zweite (und clevere) Namensvariante „Smart Money Portfolio“ entscheiden. Der „Feigling“ im Namen bezieht sich im Übrigen nicht auf die Risikobereitschaft des Anlegers, sondern auf die Strategie, die eigenen Anlageentscheidungen abzusichern und verschiedene Anlageklassen zu trennen.

Im Grundsatz geht es für den geneigten Anleger darum, das eigene Depot diversifizierter über verschiedene Anlageklassen aufzustellen als es bei simpleren Portfolio-Varianten der Fall ist. Ins Depot gehören neben Aktien aus dem breiten (Heimat-)Index (z.B. Dax 30, S&P 500, FTSE 100) noch Aktien aus den kleineren Nebenwerte-Indizes (z.B. MDax, SDax, Russel 2000). In der Grafik sind diese dargestellt als LCB (Large Cap Blend 15%) und SCB (Small Cap Blend 5%). Die Bezeichnung „Blend“ steht hier für Aktienwerte mit gemischtem Risikoverhältnis. Die Mischung besteht aus sogenannten „Growth“- und „Value“-Aktien.

Im Grundsatz geht es für den geneigten Anleger darum, das eigene Depot diversifizierter über verschiedene Anlageklassen aufzustellen als es bei simpleren Portfolio-Varianten der Fall ist. Ins Depot gehören neben Aktien aus dem breiten (Heimat-)Index (z.B. Dax 30, S&P 500, FTSE 100) noch Aktien aus den kleineren Nebenwerte-Indizes (z.B. MDax, SDax, Russel 2000). In der Grafik sind diese dargestellt als LCB (Large Cap Blend 15%) und SCB (Small Cap Blend 5%). Die Bezeichnung „Blend“ steht hier für Aktienwerte mit gemischtem Risikoverhältnis. Die Mischung besteht aus sogenannten „Growth“- und „Value“-Aktien.

„Growth“ heißt Wachstum und Sie investieren hier in Aktienwerte, deren Gewinnerwartung und Wachstumsprognosen den Kurs nach oben treiben sollen. Die Fundamentaldaten eines Unternehmens spielen hier häufig eine untergeordnete Rolle.

„Value“ steht für Wert und Sie investieren in Aktien, deren Kurs nur unzureichend die Fundamentaldaten widerspiegelt. Diese Aktien sind unterbewertet und können günstig gekauft werden.

Im Coward´s Portfolio gesellen sich neben die „Blend“-Aktien (Mischung) noch Wertpapiere nach dem „Value“-Prinzip, also unterbewertete Aktien, die vergleichsweise günstig sind und noch eine ordentliche Wertentwicklung erwarten lassen. Der Star-Investor Warren Buffett investiert seit Jahrzehnten nach dem Prinzip des Value-Investing.

Weiterhin gehören für den „Feigling“ bzw. „Smart Money-Investor“ noch Immobilienfonds und Aktien außerhalb des eigenen Heimatmarktes hinzu. Ein großer Anteil am Depot wird von Anleihen mit kurzer Laufzeit des eigenen Heimatmarktes eingenommen.

Anlageklassen und Anteile im Portfolioaufbau „Coward´s Portfolio“/„Smart Money Portfolio“:

Aktien

- LCB = Large Cap Blend 15% (gemischte Aktien großer Unternehmen)

- SCB = Small Cap Blend 5% (gemischte Aktien kleiner Unternehmen)

- LCV = Large Cap Value 10% (unterbewerte Aktien großer Unternehmen)

- SCV = Small Cap Value 10% (unterbewerte Aktien kleiner Unternehmen)

- PAC = Pazifik / Asien 5% (Aktien aus dem asiatisch-pazifischen Raum)

- EM = Emerging Markets / Schwellenländer 5% (globale Aktien aus Schwellenländern)

- EUR = Europa (oder wahlweise auch USA) 5% (Aktien aus den führenden Industriestaaten außerhalb des eigenen Heimatmarktes)

Immobilien

- REIT = Real Estate Investment Trust 5% (Immobilienbeteiligungen)

Anleihen

- STB = Short Term Bonds 40% (Anleihen mit kurzer Laufzeit)

Das entspannte Kaffehaus-Portfolio – mit wenig Arbeit zum Anlageerfolg

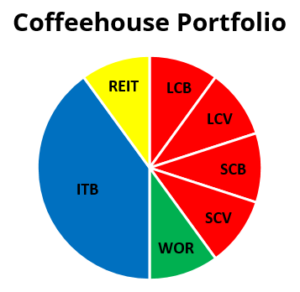

„Coffeehouse Portfolio“

Dem Coward´s Portfolio bzw. Smart Money Portfolio im Aufbau sehr ähnlich ist das „Kaffeehaus-Portfolio“ (Coffeehouse Portfolio), allerdings ohne die kleinteilige Aufspaltung mit Absicherungsabsicht wie beim „Feiglings-Portfolio“. Dadurch benötigt diese Variante auch weniger Aufmerksamkeit und Aufbauarbeit, da sich der gesamte Aktienanteil in sechs 10%-Tranchen aufteilt. Die Aktien der Regionen außerhalb des eigenen Heimatmarktes werden unter dem Sammelbegriff WOR = World zusammengefasst, die häufig in Fonds des Index MSCI World enthalten sind. Die anderen Tranchen umfassen wieder Aktien großer und mittlerer bis kleiner Unternehmen des Heimatmarktes (also Dax, S&P 500 sowie SDax, Russel 2000 usw.). Dazu wieder Wertpapiere nach dem Value-Prinzip und Immobilienfonds.

Dem Coward´s Portfolio bzw. Smart Money Portfolio im Aufbau sehr ähnlich ist das „Kaffeehaus-Portfolio“ (Coffeehouse Portfolio), allerdings ohne die kleinteilige Aufspaltung mit Absicherungsabsicht wie beim „Feiglings-Portfolio“. Dadurch benötigt diese Variante auch weniger Aufmerksamkeit und Aufbauarbeit, da sich der gesamte Aktienanteil in sechs 10%-Tranchen aufteilt. Die Aktien der Regionen außerhalb des eigenen Heimatmarktes werden unter dem Sammelbegriff WOR = World zusammengefasst, die häufig in Fonds des Index MSCI World enthalten sind. Die anderen Tranchen umfassen wieder Aktien großer und mittlerer bis kleiner Unternehmen des Heimatmarktes (also Dax, S&P 500 sowie SDax, Russel 2000 usw.). Dazu wieder Wertpapiere nach dem Value-Prinzip und Immobilienfonds.

Der Anleiheanteil am Portfolio umfasst wieder 40 %, wird dieses Mal aber vorwiegend in Anleihen mittlerer Laufzeit gehalten.

Anlageklassen und Anteile im Portfolioaufbau „Coffeehouse Portfolio“:

Aktien

- WOR = World 10 % (Aktien der Regionen außerhalb des eigenen Heimatmarktes)

- LCB = Large Cap Blend 10% (gemischte Aktien großer Unternehmen, Heimatmarkt)

- SCB = Small Cap Blend 10% (gemischte Aktien kleiner Unternehmen, Heimatmarkt)

- LCV = Large Cap Value 10% (unterbewerte Aktien großer Unternehmen, Heimatmarkt)

- SCV = Small Cap Value 10% (unterbewerte Aktien kleiner Unternehmen, Heimatmarkt)

Immobilien

- REIT = Real Estate Investment Trust 10% (Immobilienbeteiligungen)

Anleihen

- ITB = Intermediate Term Bonds 40% (Anleihen mit mittlerer Laufzeit)

Golden Butterfly und Anlagemodell der Elite-Universitäten

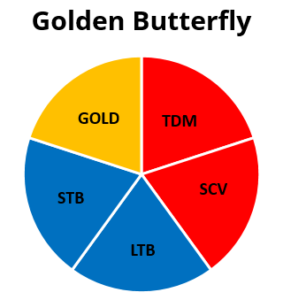

„Golden Butterfly Portfolio“

Eine andere Portfolio-Struktur trägt den poetischen Namen „Goldener Schmetterling“ (Golden Butterfly) und gehört zu den Anlageempfehlungen, die teils von renommierten Wissenschaftlern entwickelt oder von Profiinvestoren angewandt und beworben werden. Der „Kopf“ besteht zu 20% aus Gold im Portfolio, der „rechte Flügel“ aus Aktien (20% TDM = Total Domestic Market / Aktien aus dem gesamten, meist inländischen Marktspektrum und 20% SCV = Small Cap Value), der „linke Flügel“ aus kurz- und langlaufenden Anleihen (20% STB = Short Term Bonds und 20% LTB = Long Term Bonds).

Anlageklassen und Anteile im Portfolioaufbau „Golden Butterfly Portfolio“:

- Gold = 20%

- TDM = Total Domestic Market 20% (Aktien aus dem gesamten, meist inländischen Marktspektrum)

- SCV = Small Cap Value 20% (unterbewerte Aktien kleiner Unternehmen, meist Heimatmarkt)

- STB = Short Term Bonds 20% (Anleihen mit kurzer Laufzeit)

- LTB = Long Term Bonds 20% Anleihen mit langer Laufzeit)

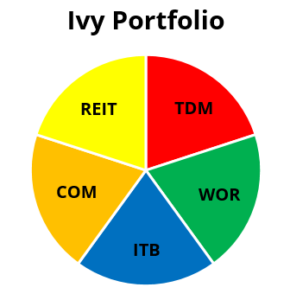

„Ivy Portfolio“

Das sogenannte „Ivy Portfolio“ versucht die ausgesprochen erfolgreichen Anlagestrategien der Elite-Universitäten Harvard und vor allem Yale zu imitieren. Zum Kreis der Ivy League zählen acht Elite-Hochschulen im Nordosten der USA, von denen die Yale University seit Jahren ein bei Profiinvestoren sehr geschätztes, weil äußerst erfolgreiches und lukratives Investmentmodell verfolgt. Dieses Modell basiert im Original allerdings zu einem großen Teil auf Private Equity-Beteiligungen, also Modellen, die Privatanlegern kaum zugänglich sind.

Anlageklassen und Anteile im Portfolioaufbau „Ivy Portfolio“:

Die Strategie des Ivy Portfolios teilt sich zu je 20% auf in die Bereiche REIT = Real Estate Investment Trust (Immobilienfonds), TDM = Total Domestic Market (Aktien aus dem gesamten, meist inländischen Marktspektrum), WOR = World (Aktien weltweit), ITB = Intermediate Term Bonds (Anleihen mittlerer Laufzeit) und COM = Commodities (Rohstoffe).

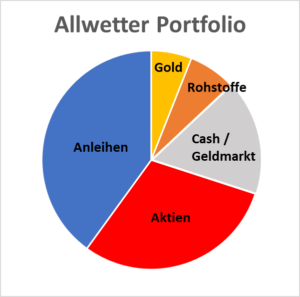

Das Portfolio für jedes Börsenwetter – Allwetter Portfolio

Allwetter-Portfolio

Das Allwetter-Portfolio wurde in den 1990er Jahren von Ray Dalio entwickelt. Dalio, Gründer der weltgrößten Fondsgesellschaft Bridgewater Associates, gilt als einer der erfolgreichsten Investoren der letzten 30 Jahre. Seine Portfoliostrategie sieht vor, dass ein Allwetter-Anlageportfolio langfristig genauso hohe Renditen erzielt wie ein reines Aktienportfolio – jedoch nur mit einem Drittel des Risikos.

Dalios Beobachtungen zufolge gibt es vier Marktsituationen, auf die jeder Anleger bei der Geldanlage vorbereitet sein sollte:

- Inflation und Wirtschaftswachstum fallen höher aus als erwartet

- Inflation und Wirtschaftswachstum fallen niedriger aus als erwartet

- Inflation ist höher als erwartet und Wirtschaftswachstum niedriger

- Inflation ist niedriger als erwartet und Wirtschaftswachstum höher

Diese vier Marktsituationen nennt Ray Dalio Jahreszeiten, daher der Name Allwetter-Ansatz. Für jede dieser Marktsituationen existieren Risikoklassen, die in diesem Moment besonders gut abschneiden. Der Allwetter-Ansatz stellt sich auf diese vier Jahreszeiten mit vier risikoseitig gleichgewichteten Teilportfolien ein. Das Ergebnis ist eine Anlagestrategie, die nicht versucht die Märkte zu schlagen, sondern die Volatilität (Wertschwankung) und die damit einhergehenden Risiken soweit wie möglich zu senken und gleichzeitig eine hohe Rendite zu erzielen.

Anlageklassen und Anteile im Portfolioaufbau „Allwetter Portfolio“:

Die Anlageklassen reichen von global diversifizierten Aktien aus den Industriestaaten und Schwellenländern über Unternehmens- und Staatsanleihen jeglicher Laufzeit bis zu Rohstoffbeteiligungen und Geldmarktanteilen. Als Absicherung kommt Gold hinzu und ein kleiner Teil wird in Cash gehalten.

Vermeiden Sie ein Übergewicht bei Regionen, Branchen und Anlageklassen

Umfasst ein Anlage-Depot bzw. ein Portfolio nur wenige Titel, hängt das Wohl und Wehe von den Entwicklungen einzelner Werte ab. Dabei ist es praktisch unerheblich, ob es sich bei den ausgewählten Titeln um Aktien, Sachwertinvestments oder Rohstoffe handelt. Gehören die Auswahltitel noch dazu nur einer einzelnen Branche an, gesellt sich zur mageren Titelauswahl noch ein Branchenklumpenrisiko hinzu. Auch wenn Sie ein Fan deutscher Automobilhersteller sind, dann kaufen Sie nicht bloß Aktien von BMW, Daimler Benz und Volkswagen.

Neben dem Branchenklumpenrisiko existiert hier noch ein weiteres Anlegerverhalten, das bei einem Wirtschaftsabschwung oder Marktturbulenzen für Unruhe sorgen kann – der Home Bias. Dabei handelt es sich um ein weltweit zu beobachtendes Phänomen, nämlich der Vorliebe von Anlegern für heimische Unternehmen. Deutsche investieren am liebsten in den Dax, Amerikaner in den Dow Jones (oder S&P 500) und Briten in den Footsie (FTSE 100). Unter dem Gesichtspunkt der Diversifikation sollten Anleger jedoch immer über den Tellerrand schauen und sich auch ausländische Titel ins Depot legen.

Die oben vorgestellten Portfolio-Varianten tragen dieser Vorliebe Rechnung, indem sie die Aktien- und Anleiheanteile weitgehend den eigenen Heimatmärkten zurechnen.

Selbstverständlich können Sie weitere Anlageformen hinzunehmen, so sind z.B. nicht in allen Portfolio-Varianten Immobilen enthalten. Auch direkte Investitionen in mittelständische Unternehmen oder P2P-Kredite an Privatpersonen fehlen. Um diese mit in die Portfolio-Struktur aufzunehmen, bieten sich kleinteiligere Portfolio-Strategien an. Hier müssen und sollten auch auf keinen Fall einzelne Portfolio-Bausteine durch Crowdinvestments, Mittelstandsanlagen, P2P-Anlagen oder Immobilienbausteine ersetzt werden. Sie können aber das eigene Anleger-Portfolio um weitere Komponenten erweitern. Denn sowohl beim Aufbau des grundlegenden Anlage-Portfolios als auch bei der Auswahl der einzelnen Komponenten gilt: Diversifikation ist Trumpf!

Grundregeln der Diversifikation beherzigen

Drei Grundregeln sollten Sie als Anleger bei der Diversifzierung immer beherzigen:

- Achten Sie auf das (Über-)Gewicht Ihres Heimatlandes im Portfolio (Home Bias)! Passen Sie dieses gegebenenfalls an, um bei Wirtschaftsabschwüngen nicht unangenehm einseitig getroffen zu werden.

- Denken Sie daran, dass sich dieses Gewicht auch in einem diversifizierten Portfolio verändern kann. Der deutsche Aktienmarkt macht nur einen Bruchteil der weltweiten Marktkapitalisierung aus (rund 3,2 % im Jahr 2018), der amerikanische Aktienmarkt hingegen über die Hälfte (rund 51,3 % im Jahr 2018). Beides muss und wird voraussichtlich nicht immer so bleiben und kann ins Verhältnis gesetzt gravierende Auswirkungen auf Ihre Anlagerendite haben.

- Halten Sie ein global aufgestelltes und über verschiedene Anlageklassen diversifiziertes Portfolio.

Stellen Sie sicher, dass Sie nicht überinvestiert sind in Ihrer Heimatregion, überprüfen Sie regelmäßig Ihr Anlage-Portfolio und überlegen Sie sich, ob Sie nicht zusätzlich vermehrt in andere Regionen, Branchen und Anlageklassen investieren wollen.

So können Sie bei einem Ausbau Ihres Anlage-Portfolios Volatilität, also Schwankungen reduzieren, weniger riskant investiert sein und Ihre Anlageergebnisse verbessern.

Wenn Sie noch mehr Informationen und Portfolio-Vorschläge sehen möchten, dann finden Sie diese hier.